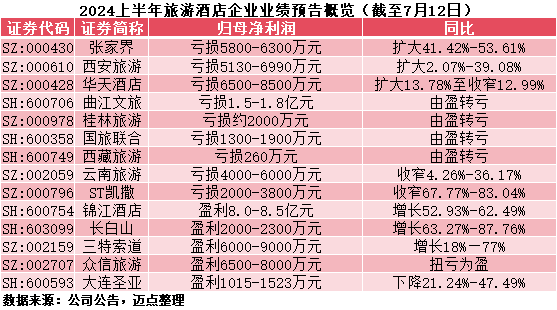

截至7月12日,共有14家旅游酒店上市企业发布了2024年半年度业绩预告,其中仅有5家企业实现盈利,包括众信旅游、长白山、三特索道、大连圣亚和锦江酒店,剩余9家企业均出现了不同程度的亏损,这与依旧火热的文旅市场形成了鲜明对比。

从个股来看,在9家亏损企业中,西藏旅游、桂林旅游、曲江文旅、国旅联合四家企业均由盈转亏,西安旅游、张家界亏损规模均呈放大态势,华天酒店则介于放大和收窄之间,只有ST凯撒和云南旅游的亏损不同程度的收窄。在5家盈利企业中,长白山、三特索道和锦江酒店实现了同比增长,众信旅游则实现了扭亏为盈,只有大连圣亚出现了显著下滑。

从板块来看,旅行社板块整体表现相对较好,既有扭亏为盈也有亏损收窄;景区板块出现了显著分化,其中亏损企业占比更高;酒店板块整体表现一般。

旅行社:业绩改善,前景向好

2024年上半年,我国出入境游市场政策利好频出。例如,中国与多个国家缔结了互免签证协定,根据7月初中国政府网发布的信息显示,中国所有对外开放口岸对世界各国人员实施24小时过境免签政策,同时位于18个省(自治区、直辖市)的38个对外开放口岸,对54个国家人员实施72小时或144小时过境免签政策。

与此同时,2024年以来各航司也在加码国际航班班次的恢复。根据航班管家发布的《2024年一季度民航数据报告》,2024年一季度民航客运航班总量同比增长26.8%,其中国际/地区航班量同比增长达到304.3%。

因此,我国出入境游市场在2024年上半年也迎来了显著复苏。根据国家移民管理局数据显示,2024年上半年全国各口岸入境外国人达到1463.5万人次,同比增长152.7%;浩华在《2024年上半年中国出境旅游市场景气报告》中指出,2024年上半年出境游人次景气指数达到45,较2023年同期提升20个指数,反映出行业从业者对于上半年出境游客数量的增长满怀信心。

受益于此,旅行社板块的经营业绩也大幅改善。

先来看众信旅游。根据业绩预告,众信旅游2024年上半年预计实现归母净利润6500-8000万元,同比去年同期亏损3452.33万元大幅扭亏。对此,众信旅游将其归因于市场复苏以及迎合消费需求变化所推出的高品质、小众化、年轻化的旅游产品。国泰君安在研报中指出,众信旅游业绩预告超预期,出境游量价恢复驱动公司收入和利润率快速恢复。

再来看ST凯撒。根据业绩预告,ST凯撒2024年上半年预计实现归母净利润为亏损2000-3800万元,同比去年同期亏损1.18亿元收窄67.77%-83.04%。ST凯撒指出,在政策与市场的双重带动下,游客接待数量显著提升,旅游收入预计同比增长明显;同时,随着航班铁路运力的陆续增加,现有食品业务同步稳健增长,公司整体净利润已逐步减亏。

展望下半年,随着暑期旅游旺季的到来,出境游也进一步升温,同时在免签政策的带动下入境游也持续火爆,这将进一步推动旅行社企业的业绩复苏。出境游方面,携程数据显示,截至6月17日,暑期出境度假产品预订量同比去年增长近乎翻倍;入境游方面,近期被美籍视频博主“保保熊”带火的网络热词“city不city啊?太city了!”,折射出外国游客在中国愉快的旅途,在TikTok等新媒体平台的带动下,也有望吸引越来越多的外国游客慕名而来。

景区:多数亏损,前景中性

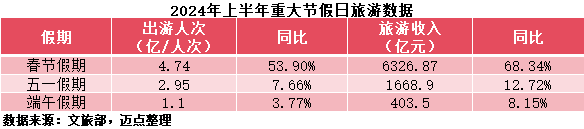

2024年上半年,继“盛唐密盒”、“淄博烧烤”之后,文旅市场又出现了“哈尔滨冰雪大世界”、“天水麻辣烫”等现象级文旅IP,同时春节、五一、端午等假期火车票也一票难求、各大景区也依旧人满为患,国人的出游热情并未衰减。

以2024年春节、五一、端午三大假期的出游数据来看,出游人次和旅游收入均优于2023年同期。根据文旅部数据显示,春节假期期间,国内出游人次和旅游收入分别达到4.74亿人次和6326.87亿元,同比增长53.90%和68.34%;五一假期期间国内出游人次和旅游收入分别达到2.95亿人次和1668.9亿元,同比增长7.66%和12.72%;端午假期期间国内出游人次和旅游收入分别达到1.1亿人次和403.5亿元,同比增长3.77%和8.15%。

虽然文旅市场持续火热,但多数景区企业的经营业绩却较去年同期出现了显著下滑。

首先来看曲江文旅。根据业绩预告,曲江文旅2024年上半年预计实现归母净利润为亏损1.5-1.8亿元,同比去年同期的盈利1,291.28万元由盈转亏。值得注意的是,曲江文旅亏损的原因却并非源自于主营业务下滑,而是计提了大规模的应收账款坏账准备。

根据年报及减值公告,2021-2023年曲江文旅的应收账款余额分别为10.73亿元、12.20亿元、14.55亿元。其中截至2023年末,曲江文旅的应收账款前三大欠款方为西安曲江新区事业资产管理中心、西安曲江大明宫遗址区保护改造办公室、西安曲江文化产业发展中心,均为实际控制人曲江新区管理委员会下属事业单位,合计欠款余额达到12.52亿元,累计计提坏账准备3.50亿元。

再来看张家界。根据业绩预告,张家界2024年上半年预计实现归母净利润为亏损5800-6300万元,亏损规模同比扩大41.42%-53.61%。个中缘由,大庸古城依旧是“拖油瓶”,报告期内项目公司预计亏损6,400万元,同时因本期不再确认递延所得税资产导致亏损较上年同期增加1,600万元;此外,环保客运营业收入较上年同期减少1,000万元导致利润减少700万元。

再来看桂林旅游。根据业绩预告,桂林旅游2024年上半年预计实现归母净利润为亏损约2000万元,同比去年同期盈利75.51万元由盈转亏。值得注意的是,桂林旅游的游客接待量并未出现下滑,同比增长6.84%,对于亏损的主要原因,投资收益同比减少约1345万元是主因,此外还包括受医保减免政策取消等因素影响导致人工成本增加以及受洪水影响形成部分固定资产损失。

再来看西藏旅游。根据业绩预告,西藏旅游2024年上半年预计实现归母净利润为亏损260万元,去年同期为盈利297.4万元。对此,西藏旅游指出,首先报告期内国内旅游趋于常态化,同时出入境游复苏趋势明显,对国内长线游市场形成一定的互补和替代效应;其次上半年是西藏地区的旅游淡季;第三是人工成本及相关成本较去年同期略有增长。

可以看出,景区企业亏损的原因一方面在于景区客流量增长乏力或者项目经营业绩不及预期,另一方面则受到像曲江文旅实控人欠钱不还这样的其它因素影响。但另一方面,去年经营业绩高速增长的长白山、三特索道则依旧延续了增长态势,2024年上半年归母净利润预计同比增长63.27%-87.76%和18%-77%。对于这两家企业的增长逻辑,迈点在《8次涨停、净利润翻7倍,长白山凭啥被资本热捧?》和《华丽转身的三特索道,轮回or新生?》两篇文章中进行了详细分析,这里不做赘述。

展望2024年下半年,券商的观点则略显保守。东莞证券指出,当前我国处于消费降级与消费升级并行的阶段,居民在出游频次更高的同时也更加注重性价比,预计2024年下半年旅游消费或将保持量增价减趋势;中金公司表示,随着国内居民对国外旅游的兴趣逐年增加,出境游的增长可能会对国内旅游市场构成挑战,特别是在某些特定的旅游目的地或旅游产品上。

酒店:两极分化,前景生变

2024年上半年,火热的文旅市场并未惠及酒店行业。浦银国际在研报中指出,2024年上半年,酒店行业受到恶劣天气、消费者预算缩减、酒店价格竞争以及高基数的压力,入住率以及平均房价承压。以五一假期为例,根据STR数据,内地RevPAR指数约恢复至2023同期的86%,入住率恢复至98%,ADR恢复至88%。

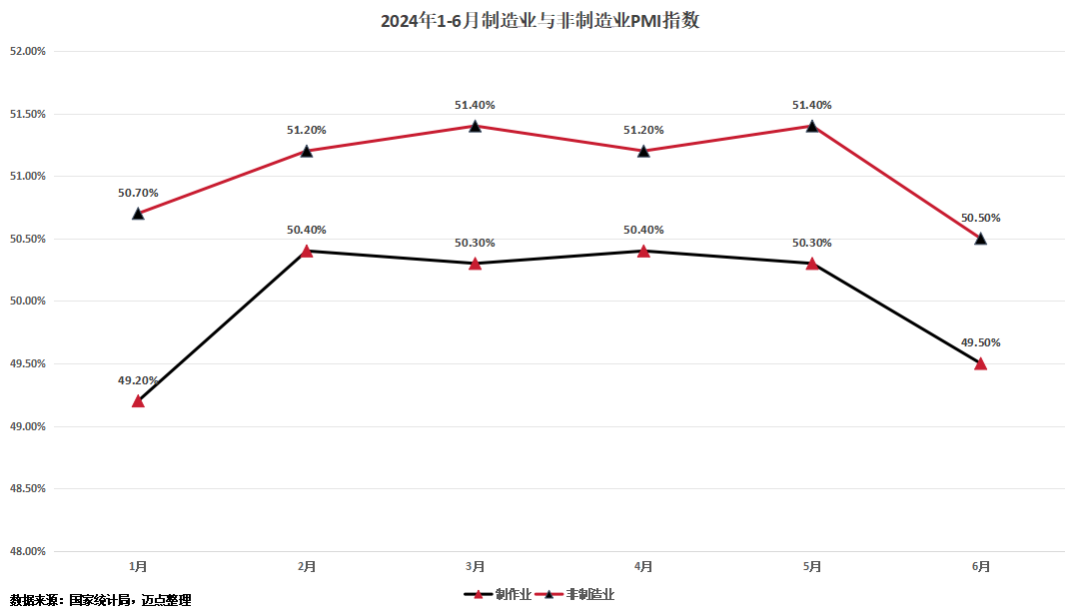

与此同时,长期以来中国酒店行业主要以商务需求为主,其与经济大环境密切相关,但2024年上半年,我国宏观经济持续下行,对酒店市场的景气度造成了一定影响。以PMI指数为例,虽然2024年上半年回升至景气区间,但相较于公共卫生事件之前仍处于复苏阶段。根据国家统计局数据显示,6月份制造业PMI为49.5%,前值为49.5%;非制造业PMI为50.5%,前值为51.1%。光大证券在研报中指出,当前中国经济需求不足的问题较为突出。

因此,在商务需求仍处恢复期的情况下,旅游需求还难以支撑起酒店企业的经营业绩。

先来看锦江酒店。根据业绩预告,锦江酒店2024年上半年预计实现归母净利润8.0-8.5亿元,同比增长52.93%-62.49%。不过,业绩增长主要来源于转让时尚之旅酒店管理有限公司100%股权所确认的4.2亿元(税前)投资收益,扣除非经常性损益后,其扣非净利润增速仅为同比增长-0.94%到7.10%。

再来看华天酒店。根据业绩预告,华天酒店2024年上半年预计实现归母净利润为亏损6500-8500万元,相较于去年同期的亏损7470.52万元基本持平。华天酒店指出,报告期内酒店业收入同比略有下滑,其他生活服务业同比增长较多;同时公司实施一系列降本增效措施,成本费用同比有所下降。

再来看西安旅游。根据业绩预告,西安旅游2024年上半年预计实现归母净利润为亏损5100-6960万元,同比扩大2.07%-39.08%。对于业绩亏损的原因,西安旅游表示,报告期内,公司酒店板块新拓展店面尚处于爬坡期或未开业,且刚性固定成本费用较高;与此同时,旅行社板块的国内游业务客源减少,出入境游业务虽然持续回暖但仍处于恢复期。

仅就上述三家酒店企业来看,在市场景气度不佳的背景下,像锦江酒店这样的头部酒店凭借规模、品牌等竞争壁垒,依然能够保持稳定盈利,而中小酒店集团则有种举步维艰的感觉,这也显示出酒店行业的两极分化趋势。

针对当下酒店行业所面临的困境,券商也给出了相关建议。中信建投在研报中指出,考虑到国内商务需求有所弱化,而旅游需求的韧性仍较强,在消费结构调整和演化后,预计旅游类需求在酒店间夜需求中的比例将有所提升。不过,该类酒店不同于商务类酒店标准化和产业链效率较极致的竞争模式,其对于差异化内容、与旅游区域属地结合能力、IP效应、设计感和相关服务等环节要求较高,因此预计需求的变化将一定程度上影响未来国内连锁酒店的竞争模式和要求。由于该要求与近两年中高端市场的核心竞争力存在一定重叠,新时代酒店必须具备更精细化的管理以及更细致聚焦的品牌。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏